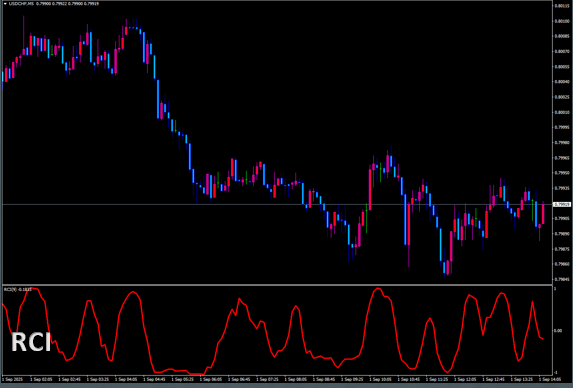

RCIとは

RCI(Rank Correlation Index:順位相関指数)は、一定期間の時間順位と価格順位の相関係数を指標化したオシレーターです。

- 値域:−100 〜 +100

- 役割:過熱感(オーバーボウト/オーバーソールド)と反転のタイミングを可視化

- 特徴:RSIと似た用途だが、**順位相関(スピアマン相関)**に基づくため、価格の“並び替え”情報を強く反映

計算式

期間を n、各バー i の「時間順位」と「価格順位」の差を d_i とすると

RCI = { 1 − [6 × Σ(d_i²)] / [ n × (n² − 1) ] } × 100

→ +100 に近いほど「時間の経過とともに価格が上がる並び」、−100 に近いほど「下がる並び」。

インジケーターの基本的な使い方

- +80 以上:買われ過ぎ(反落警戒/利確検討)

- −80 以下:売られ過ぎ(反発警戒/利確検討)

- 0ライン付近:トレンド弱め/レンジ化の兆候

- 傾き:上向き→上昇圧力、下向き→下落圧力

パラメーター設定&解説

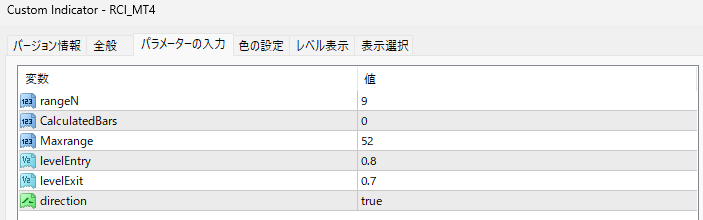

RCI_MT4 パラメータ一覧

※本実装は RCI スケールを -1〜+1 で表現します(±0.8 ≒ ±80、±0.7 ≒ ±70 に相当)。

| 変数(英語) | 日本語名/意味 | デフォルト | 推奨・注意点/使い方 |

|---|---|---|---|

| rangeN | 期間(RCIを計算するバー本数) | 9 |

短期 7–9(スキャ/M5)、中期 9–26(M15〜H1)、長期 26–52(H4〜D1)。 小さくすると感度↑(ダマシ増)/大きくすると安定(遅行)。 |

| CalculatedBars | 計算・描画する履歴バー数 | 0 | 0=制限なし(全履歴)。軽量化したいときは 1500〜3000 に制限。 |

| Maxrange | 最大基準期間(内部スケーリング用) | 52 | 複数期間(9/26/52)を想定する場合は最長期間を指定して整合を取りやすく。 |

| levelEntry | エントリー閾値(±0.8≒±80) | 0.8 |

レンジ逆張り:+0.8 到達→売り/−0.8 到達→買いの検討。 順張り押し戻り:上位が上向きの中で −0.8 付近からの反発でエントリー。 |

| levelExit | 手仕舞い閾値(±0.7≒±70) | 0.7 | ±0.8 から戻って ±0.7 を割り込んだら分割利確やトレーリング開始の目安。 |

| direction | 方向フィルター(向き条件の有無) | true |

true=有効(RCIの傾き/クロス方向も判定に使用しダマシ減)。 false=レベル到達のみで判定(シグナル多いが誤報も増加)。 |

| ヒント: 9/26/52 の3本構成+MA/Supertrendで上位方向に限定すると再現性UP。 損切りは直近高安の外+0.8〜1.2ATR、利確は直近節目 or トレール推奨。 | |||

実戦で使える4つの戦略

1)レンジでの逆張り(最もシンプル)

条件

- ボリンジャーバンド幅が縮小 or ATR低下=レンジ判定

- RCI(9) が +80 以上→売り, −80 以下→買い

決済:RCIが±50へ戻ったら半分利確、0ライン通過で全決済

損切り:直近高安の外 1〜1.5ATR

注:トレンド相場では損切り優先。RCIだけでの逆張りは避ける。

2)順張り・押し目買い/戻り売り

条件

- RCI(26) と (52) が同方向(上>0 or 下<0)

- その流れの中で RCI(9) が −80 付近から再上昇(押し目)/+80 付近から再下落(戻り)

エントリー:RCI(9) が −80(または +80)から折り返し、0ライン方向に傾き直した瞬間

決済:直近スイングの高安 or RCI(9) が逆側の ±80 に到達で利確

損切り:直近スイングの外+0.8〜1.2ATR

3)0ラインクロスのトレンドフォロー

条件

- RCI(26) が 0 ライン上(下)で推移

- RCI(9) が 0 ラインを上抜け(下抜け)

エントリー:クロス確定足の次足始値

手仕舞い:RCI(9) が再び 0 ラインを逆行クロス or 時間決済(欧州クローズ前など)

4)ダイバージェンス(相場の息切れ)

条件

- 価格が高値更新しているのに RCI(9) が山の切り下げ(弱気ダイバ)

- 価格が安値更新しているのに RCI(9) が谷の切り上げ(強気ダイバ)

使い方:反転サイン。ネック割れ/ブレイクのトリガー合わせで精度UP

エントリー・利確・損切りのテンプレ

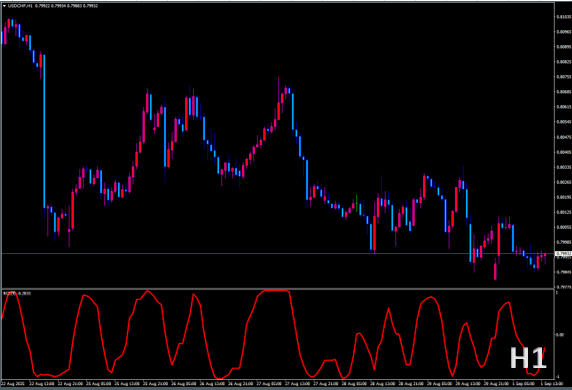

- 時間軸:M5〜H1(スイングはH4〜D1)

- フィルター:移動平均線(SMA200 / SMA100)、Supertrend、上位足RCI(52)

- リスクリワード:最低 1:1.2〜1.5、伸びる相場は分割利確+トレール(Supertrend/MAの反転で全決済)

RCIの強みと弱み

強み

- 過熱局面の可視化が明瞭(±80)

- 反転タイミングを“並び替えの歪み”で捉えやすい

- 複数期間の重ね表示で環境認識〜タイミング取りまで一貫運用

弱み(対策)

- トレンドの初動では逆張り誤作動 → 上位RCIやMAで順張り方向だけ採用

- 長い一方向トレンドで張り付き → 分割利確+ストップを段階繰り上げ

RSIとの違い

- RSI:価格の上げ幅・下げ幅の比率(連続値)

- RCI:価格の順位の並び(相関)

→ RCIは“形の歪み”に敏感で、ヘッド・アンド・ショルダー等の転換形と相性が良い。

設定ガイド

- 期間:9 / 26 / 52 を基本に3本表示

- 水平線:+80, +50, 0, −50, −80

- 視認性:短期=太線、長期=細線、色分け(例:短期=赤、中期=橙、長期=白)

具体的ルール例

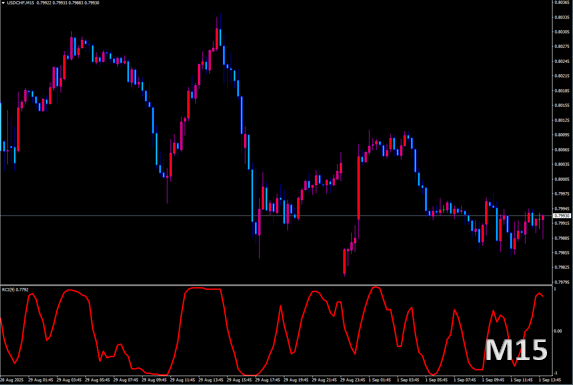

「順張りRCI3本」デイトレ(M15)

- SMA200 上、RCI(52)>0、RCI(26)>0

- RCI(9) が −80 近辺から上向き→−50 突破で成行買い

- 利確:直近高値の手前 or +1.5ATR / 損切り:エントリー足の安値下+0.8ATR

- RCI(9) が 0 を再度割り込んだら残ポジ全決済

失敗しがちなポイント

- ±80タッチの即逆張りだけで入る

- 上位足が強トレンドなのに逆方向のシグナルを取る

- 0ラインの滞在時間を無視(レンジかも?)

→ 環境(長期)→方向(中期)→タイミング(短期)の順でチェック。

まとめ

RCIは“順位相関”で過熱と反転を測るレンジ・押し戻りに強いオシレーター。

9/26/52 の3本構成、0ライン・±80ライン・ダイバージェンスを軸に、MAやSupertrendで順張り方向に限定すると勝率・再現性が高まります。